AXIS, la sociedad de capital riesgo del ICO

Apoyo al ecosistema emprendedor

El ICO como banco nacional de promoción facilita financiación a emprendedores, autónomos y empresas para promover actividades económicas que contribuyan al crecimiento sostenible, la generación de empleo y la distribución de la riqueza. Entre los principales objetivos de su Estrategia 2022-2027 se encuentra el impulso al crecimiento empresarial, la promoción de la sostenibilidad en su triple vertiente: medioambiental, social y gobernanza y la contribución a dinamizar la transformación digital del tejido productivo español.

Además de esta financiación bancaria, el ICO promueve la financiación complementaria a través de AXIS, su gestora de capital riesgo, que promueve el desarrollo de las empresas del ecosistema emprendedor en sus distintas etapas.

Hablemos un poco sobre el capital riesgo y el papel que desempeña AXIS en este sector:

¿Qué es el capital privado o capital riesgo?

Comúnmente conocido como “capital riesgo”, el capital privado, según SPAINCAP, la asociación que representa a la industria de capital privado en España, es una actividad desarrollada por entidades especializadas que consiste en la aportación de recursos financieros de forma temporal (3-10 años) a cambio de una participación (puede ser tanto mayoritaria como minoritaria) a empresas no cotizadas en bolsa con elevado potencial de crecimiento.

Esta inyección de capital se complementa con un valor añadido: asesoramiento ante problemas concretos, credibilidad frente a terceros, profesionalización de los equipos directivos, apertura a nuevos enfoques del negocio, experiencia en otros sectores o mercados etc. El objeto del capital privado es contribuir al nacimiento y a la expansión y desarrollo de la empresa, para que su valor aumente.

¿Qué tipo de empresas pueden acceder a inversiones de capital privado?

La inversión de capital riesgo puede realizarse en cualquier etapa de la vida de una empresa y de cualquier tamaño. El gran valor añadido de la financiación a través de capital riesgo es tanto el apoyo a startups y empresas innovadoras como el apoyo en la internacionalización y crecimiento de empresas más consolidadas.

“La inversión de capital privado puede realizarse en cualquier etapa de la vida de una empresa”

Partiendo de esta particularidad, podemos hablar de:

- Venture Capital: la aportación de capital se realiza en una empresa que se encuentra en fase inicial o de desarrollo temprana.

- Private Equity: la aportación de capital se dirige a empresas en crecimiento o ya consolidadas.

¿Cuáles son las ventajas de contar con un fondo de capital privado como accionista para una pyme?

Según SPAINCAP, las principales ventajas son:

1. Financiación Alternativa.

El Capital Privado constituye uno de los pilares básicos de la financiación de las pequeñas y medianas empresas, siendo un complemento esencial a la financiación bancaria.

2. Valor añadido

La inyección de capital se complementa con un fuerte apoyo en el desarrollo de la empresa. Las entidades de Capital Privado no se limitan sólo a aportar financiación, sino que también aportan la experiencia de sus equipos y asesoramiento en distintos aspectos de la empresa.

3. Consolidación empresarial.

El Capital Privado se ha demostrado como una herramienta clave para que las empresas crezcan y sean más competitivas.

4. Generación de empleo.

Las empresas respaldadas por el Capital Privado contribuyen a la creación de empleo con mayor intensidad. Esta creación de empleo, además, persiste en el tiempo.

5. Aceleración del crecimiento de las empresas.

La inyección de capital y la ayuda en la gestión de la compañía que aportan los fondos de Capital Privado intensifican el crecimiento de las empresas participadas.

6. Mejora de la rentabilidad de las empresas.

La financiación de las empresas a través del Capital Privado mejora su capacidad para generar beneficios.

7. Fomento de la inversión.

La financiación de Capital Privado multiplica la inversión de sus participadas, lo que permite un aumento de la producción.

8. Apoyo a las empresas en crisis.

El Capital Privado implica un apoyo en la gestión que contribuye a crear valor, amortiguar los efectos de las recesiones a través de la inversión y buscar nuevos mercados en los que crecer.

9. Impacto en diferentes sectores.

La inversión del Capital Privado en el segmento de middle market se concentra, fundamentalmente, en el sector de otros servicios e industria, pero impacta también en sectores muy diversos.

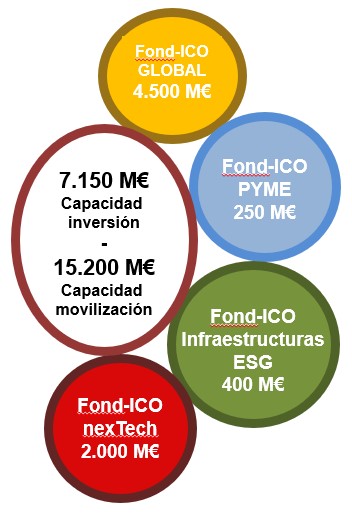

El papel de AXIS en el sector

Axis actúa en colaboración público-privada con el sector de capital riesgo en todos los ámbitos de actividad y, en la actualidad tiene asumidos compromisos para gestionar fondos por una cuantía de hasta 7.150 Millones de euros en sus cuatros Fondos (Fond-ICO Global, Fond-ICO Next Tech, Fond-ICO Pyme, y Fond-ICO Sostenibilidad e Infraestructuras). Estos fondos posibilitarán una movilización conjunta de recursos públicos y privados de más de 15.000 millones de euros en los próximos cinco años, en función de la capacidad de absorción de recursos del sector privado.

Axis actúa generalmentee a través de su participación en fondos, y éstos a su vez son los que toman participación en las empresas. También contempla en ocasiones a través de algunas de sus iniciativas la inversión directa en compañías...

1. Fond-ICO Global: es el primer Fondo de Fondos público de capital privado creado en España. Inicialmente se dotó con 2.000M€ y posteriormente, debido a su positiva evolución, fue aprobada su ampliación en 2.500 millones adicionales para los próximos 5 años.

1. Fond-ICO Global: es el primer Fondo de Fondos público de capital privado creado en España. Inicialmente se dotó con 2.000M€ y posteriormente, debido a su positiva evolución, fue aprobada su ampliación en 2.500 millones adicionales para los próximos 5 años.

Fond-ICO Global es una iniciativa público-privada, que tiene por objeto promover la financiación de las pymes españolas a través de la inversión en fondos de inversión privados, tanto nacionales como internacionales, con presencia en España y que inviertan en empresas españolas, con especial atención a las que se encuentran en primeros estadios de desarrollo.

El principal objetivo es impulsar la financiación de proyectos que combinen innovación y emprendimiento. Indirectamente, también se persigue la generación de empleo, la atracción de capital extranjero a España y el apoyo a la internacionalización de empresas españolas.

El programa de inversión se instrumenta mediante convocatorias periódicas. En las 15 convocatorias realizadas hasta ahora, se han seleccionado 130 fondos para invertir un máximo de 3.426 millones de euros que, en colaboración con los inversores privados, movilizarán más de 11.400 millones de euros hacia empresas españolas.

2. Fond-ICO Next Tech: iniciativa conjunta del ICO y la SEDIA (Secretaría de Estado de Digitalización e Inteligencia Artificial), lanzada con el objetivo de fomentar el desarrollo de proyectos digitales innovadores de alto impacto y la inversión en empresas en crecimiento (scale ups). Fond-ICO Next Tech pretende movilizar recursos conjuntos en colaboración público-privada de 4.000 millones de euros. Hasta la fecha se han aprobado inversiones en 3 fondos por importe de 270 millones de euros, que movilizarán junto a otros inversores privados más de 1.500 millones de euros.

3. Fond-ICO Infraestructuras II ESG: es un fondo cuyo objetivo principal es tanto la inversión directa en proyectos de infraestructura sostenible como la inversión a través de otros fondos de inversión en España y en el exterior con empresas españolas. Este fondo tiene una dotación de 400 millones de euros, y realiza principalmente inversiones en infraestructuras de transporte, de energía y medio ambiente e infraestructura social.

4. FOND-ICOpyme: Cuenta con unos recursos máximos disponibles de 250 millones de euros. Es un fondo generalista y su objetivo está enfocado tanto a empresas que, habiendo alcanzado un cierto grado de madurez, quieran financiar su proceso de expansión, desarrollo tecnológico, crecimiento y/o internacionalización y, como a empresas en primeros estadios que superadas las etapas iniciales necesiten recursos para avanzar en su desarrollo.

A través de este fondo se han puesto en marcha diversas iniciativas, entre otras:

- Iniciativa Ecosistema Emprendedor: Esta iniciativa dispone de fondos por importe de 50M€ (ampliable a 100M€) destinada a cubrir las necesidades de liquidez de empresas innovadoras de base tecnológica.

- Fondo de Inversión BUSINESS ANGELS FUND - EAF SPAIN II. El Fondo está participado al 50% por el FEI (Grupo BEI) y al 50% por AXIS, a través de Fond-ICOpyme. Es un fondo de coinversión con business angels con un volumen de 40 millones de euros para financiar a empresas tecnológicas españolas y con un alto componente innovador, en fase inicial, las llamadas startups.

- Iniciativa para invertir en Fondos de Sostenibilidad e Impacto Social: por un importe objetivo de 50 millones €. A través de esta iniciativa AXIS participa en fondos de inversión cuya actividad tenga un impacto social medible.

- Fondos de Deuda Diversificada: con un tamaño objetivo de 50 millones de euros, este fondo permite la inversión a través de otros fondos o plataformas de financiación que llegan a un gran número de destinatarios finales o pymes. Permite el posicionamiento del Grupo ICO en plataformas de crowlending/crowfunding, como fuentes de financiación innovadoras.

Las vías de financiación complementaria a través de capital privado o capital riesgo, fondos y participaciones en el capital de las empresas, constituyen un instrumento estratégico para apuntalar la recuperación de la economía española e impulsar el ecosistema emprendedor e innovador, lo cual es imprescindible para llevar a cabo planes de expansión de su capacidad productiva o internacionalización de mercados.

Comparte